Steuern sparen durch Werbungskosten

Die Investition in Immobilien gilt seit Jahren als attraktive und sichere Wertanlage. Immer häufiger werden Häuser und Wohnungen errichtet oder erworben, um mit Mieteinnahmen Einkünfte zu erwirtschaften. Dadurch entstehen zunächst erhebliche Kosten und Aufwendungen. Auch während der Vermietung fallen laufend Ausgaben für Reparaturen oder Instandhaltungsarbeiten an. Weiters müssen Mieteinnahmen nicht nur bei der gewerblichen, sondern auch im Zuge einer privaten Vermietung versteuert werden.

Doch keine Sorge, Sie können Ihre Steuerlast im Zusammenhang mit der Vermietung auch reduzieren und Aufwendungen für Mietwohnungen steuerlich absetzen. In diesem Beitrag geben wir Ihnen zunächst einen kurzen Überblick, welche Steuern Sie im Zusammenhang mit Mieteinnahmen abführen müssen und gehen anschließend auf die Frage ein, was Sie als Vermieter von der Steuer absetzen können.

Inhaltsverzeichnis

Finanzierung einer Immobilie

Bevor wir zum eigentlichen Thema kommen und darauf eingehen, wie Sie als Vermieter Aufwände für Mietwohnungen steuerlich absetzen können, möchten wir noch auf einen essenziellen Punkt hinweisen, der in der Praxis leider zu wenig Beachtung findet. Sowohl beim Bau als auch Kauf eines Hauses oder einer Wohnung werden bereits im Stadium der Finanzierung einige Fehler gemacht, die in weiterer Folge einen finanziellen Mehraufwand mit sich bringen können. So werden die Nebenkosten häufig zu wenig berücksichtigt. Diese werden von der Bank in der Regel nicht mitfinanziert und man orientiert sich bei der erforderlichen Kredithöhe lediglich an Faktoren wie etwa dem Netto-Kaufpreis einer Immobilie. Dies kann dazu führen, dass die finanziellen Reserven nicht ausreichen und eine Nachfinanzierung notwendig wird. Da Kreditinstitute für eine solche häufig höhere Zinsen verlangen, sollten Sie die folgenden Nebenkosten vorab bei der Kreditaufnahme einberechnen:

- Grunderwerbsteuer

- Grundbuchsgebühr

- Anwalts- und Notarkosten

- Maklerprovision

- Kosten für Unterschriftsbeglaubigung

Weitere Infos zu Nebenkosten und Steuern, die im Zuge einer Immobilienfinanzierung bedacht werden sollten, finden Sie in diesem Beitrag.

Tipp: Schon gewusst, dass die Restnutzungsdauer einer Immobilie eine wichtige Rolle bei der steuerlichen Abschreibung spielt? Die Restnutzungsdauer gibt an, wie lange eine Immobilie voraussichtlich noch genutzt werden kann, bevor sie abgeschrieben ist. Je kürzer die Restnutzungsdauer, desto höher ist die Abschreibung, die man als Vermieter geltend machen kann.

Um die Restnutzungsdauer zu ermitteln, werden verschiedene Faktoren wie das Alter und der Zustand der Immobilie berücksichtigt. Ein Gutachten eines Sachverständigen kann hierbei helfen, eine genaue Einschätzung vorzunehmen. Als Vermieter können Sie außerdem von einer erhöhten Abschreibung profitieren, wenn Sie die Immobilie in den ersten Jahren nach dem Kauf vermieten.

Hierbei wird die Abschreibung für diese Jahre um einen festgelegten Prozentsatz erhöht, um die Anfangsinvestitionen schneller steuerlich absetzen zu können. Es lohnt sich also, sich über die Restnutzungsdauer und die erhöhte Abschreibung von Immobilien zu informieren, um als Vermieter steuerlich optimal aufgestellt zu sein.

Mieteinnahmen versteuern

Bevor wir erläutern, wie Sie im Rahmen der Vermietung Aufwendungen für Mietwohnungen steuerlich absetzen können, gehen wir kurz auf die Frage ein, welche Steuerpflichten aus derartigen Einkünften resultieren. Sofern Sie eine Wohnung vermieten, erfolgt grundsätzlich sowohl eine Besteuerung im Rahmen der Einkommens- als auch der Umsatzsteuer. Dazu das Wichtigste kurz zusammengefasst:

- Einkommensteuer

- Es erfolgt keine separate Besteuerung der Mieteinnahmen, sondern der gesamten Einkünfte.

- Die Höhe der Besteuerung hängt vom Gesamteinkommen ab, aus dem sich der individuelle Steuersatz ergibt.

- Einnahmen von derzeit bis zu EUR 11.693,00 sind steuerfrei. (Hinweis: Seit dem 01.01.2023 werden die Tarifstufen der Einkommensteuer an die Inflation angepasst. Näheres dazu finden Sie im folgenden Beitrag: Abschaffung kalte Progression.)

- Aufwendungen und Ausgaben können von der Steuer abgezogen werden (zB Kosten für Finanzierung, laufende Betriebskosten usw).

- Umsatzsteuer

- Bestimmte Umsätze, wie beispielsweise Vermietung zu Wohnzwecken, unterliegen der Umsatzsteuer.

- Der Steuersatz beträgt je nach Art der Vermietung 10% oder 20%.

- Ausnahmen: Umsätze liegen unter EUR 35.000,00 (Kleinunternehmerregelung) pro Jahr oder das vermietete Objekt wird für gewerbliche oder öffentliche Zwecke genutzt.

Tipp: Beim Steuerberater Innsbruck, sind Sie mit diesen Themen genau richtig und hier finden Sie einen excellenten Artikel über die ImmoEst.

Aufwendungen für Mietwohnungen steuerlich absetzen – Reduktion der Einkünfte aus Vermietung und Verpachtung

Die Ermittlung der Einkünfte aus Vermietung und Verpachtung erfolgt durch eine Gegenüberstellung der Einnahmen und der Werbungskosten.

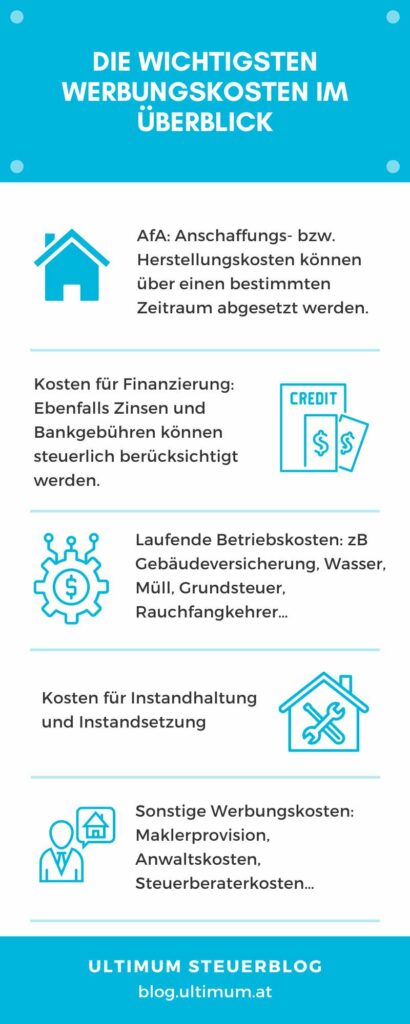

In diesem Sinne versteht man unter Einnahmen den aus der Vermietung eingehenden Mietzins. So weit, so gut. Der Begriff Werbungskosten jedoch bedarf einer näheren Definition. Unter Werbungskosten versteht das Steuerrecht Aufwendungen und Ausgaben, die im Zusammenhang mit der Vermietung oder Verpachtung entstehen. Darunter versteht man beispielsweise Betriebskosten oder Zinsen für die Finanzierung des Gebäudes.

Es können bei den steuerlich absetzbaren Werbungskosten zwei Arten unterschieden werden:

- regelmäßige Werbungskosten wie etwa die Abschreibung für Abnutzung (AfA) oder Betriebskosten.

- unregelmäßige oder einmalige Werbungskosten wie zum Beispiel Kosten für einen Steuerberater oder Sanierungsarbeiten.

Damit die Steuerlast reduziert werden kann, müssen derartige Aufwendungen den Mieteinnahmen gegenübergestellt bzw von diesen abgezogen werden. Sie können also als Vermieter derartige Kosten für Mietwohnungen steuerlich absetzen. Dadurch verringern sich die Einkünfte und gleichzeitig auch die Steuerpflicht.

Tipp: Mag. Kaspar Strolz ist Anwalt für Immobilien Vertragsrecht und ist für Sie im Falle von Vertragserrichtung, Änderung oder Streitikeiten da. Wir schätzen insbesondere seine kompetente und erfahrene Herangehensweise.

Anschaffungs- und Herstellungskosten von Mietwohnungen steuerlich absetzen

Sie können Ausgaben für Mietwohnungen steuerlich absetzen, indem zB die Anschaffungs- und Herstellungskosten geltend gemacht werden. Dies erfolgt im Wege der AfA (Abschreibung für Abnutzung), da sich ein vermietetes Gebäude durch den Gebrauch abnutzt.

Grundsätzlich sind diese Herstellungskosten auf die sogenannte Restnutzungsdauer des Gebäudes verteilt abzuschreiben. Unter gewissen Umständen ist bei Einkünften aus Vermietung und Verpachtung auch eine beschleunigte Absetzung in einem Zeitraum von 15 Jahren möglich; dies zB dann, wenn eine Wohnungszusammenlegung vorliegt und das Mietrechtsgesetz Anwendung findet.

Die Bemessungsgrundlage für die AfA ist grundsätzlich der Anschaffungsaufwand (zB Kaufpreis) der Immobilie. Hier bleiben jedoch Grundstückskosten unberücksichtigt. Diese werden pauschal festgelegt:

- Gemeinden mit weniger als 100.000 Einwohnern: Hier kommt eine Pauschale von 20% der Anschaffungskosten zur Anwendung, sofern der örtliche Quadratmeterpreis unter EUR 400,00 liegt.

- Gemeinden mit mindestens 100.000 Einwohnern:

- Liegt hier der Quadratmeterpreis bei mindestens EUR 400,00, kommt eine Pauschale von 30% der Anschaffungskosten zur Anwendung, wenn das Gebäude mehr als 10 Wohn- oder Geschäftseinheiten umfasst.

- Umfasst das Gebäude höchstens 10 Wohn- oder Geschäftseinheiten, beträgt die Grundpauschale 40% der Anschaffungskosten.

Bei Mietshäusern beträgt die AfA generell 1,5%, was zu einer Nutzungsdauer von 66,6 Jahren führt. Wurde das Gebäude vor 1915 errichtet, beträgt die AfA maximal 2%. Sofern Sie als Vermieter eine kürzerer Restnutzungsdauer nachweisen können, kann auch ein höherer AfA-Prozentsatz zur Anwendung kommen.

Der Prozentsatz wird mit der Bemessungsgrundlage multipliziert, wodurch sich der Abschreibungsbetrag ergibt.

Beispiel: Ein Einfamilienhaus wird um einen Kaufpreis von EUR 400.000,00 erworben. Von diesem Kaufpreis entfallen 40% der Anschaffungskosten, also EUR 160.000,00, auf das Grundstück. Bei einem Abschreibungssatz von 1,5% beträgt die jährliche AfA EUR 3.600,00.

Tipp: Zahlreiche Informationen rund um die Themen Bauen, Wohnen und damit einhergehender Finanzierung finden Sie auf dieser exzellenten Ratgeberseite: https://www.hausbaumagazin.at/baufinanzierung-oesterreich/

Instandhaltungs- und Instandsetzungsaufwendungen von Mietwohnungen steuerlich absetzen

Hierbei handelt es sich um Kosten für die Erhaltung der Immobilie. Sie können auch solche Aufwendungen für Mietwohnungen steuerlich absetzen:

- Instandhaltungsaufwendungen

Durch solche soll nicht der Wohnwert verbessert, sondern die Immobilie in einem ordnungsgemäßen Zustand erhalten werden.

Diese können Sie als Vermieter im Jahr der Bezahlung voll geltend machen.

Darunter fallen beispielsweise Reparaturen oder das Ausmalen des Stiegenhauses.

Sofern die Instandhaltungsaufwendungen nicht periodisch anfallen, können diese auch wahlweise in einem Zeitraum von 15 Jahren abgeschrieben werden.

- Instandsetzungsaufwendungen

Im Gegensatz zu den Instandhaltungsaufwendungen sollen Instandsetzungsaufwendungen entweder den Nutzwert erhöhen oder die Nutzungsdauer erheblich steigern.

Darunter versteht man beispielsweise die Erneuerung der Heizung oder den Austausch von Fenstern und Türen. Derartige Aufwendungen müssen in einem 15-Jahres-Zeitraum abgesetzt werden.