Wer haftet, wenn Parteienvertreter die Immobilienertragsteuer berechnen?

Die Berechnung und Abfuhr der Immobilienertragsteuer (ImmoESt) erfolgt in aller Regel durch Rechtsanwälte mittels Selbstberechnung. Doch was passiert, wenn Parteienvertreter die Immobilienertragsteuer berechnen und ihnen dabei ein Fehler unterläuft? Kann Anwälte auch eine Haftung im Zusammenhang mit einer nicht korrekten Berechnung der ImmoESt treffen? Die typische Juristen-Antwort auf diese Frage lautet: Es kommt darauf an. Doch keine Sorge, worauf es dabei genau ankommt, erläutern wir leichtverständlich in diesem Blog-Artikel.

Inhaltsverzeichnis

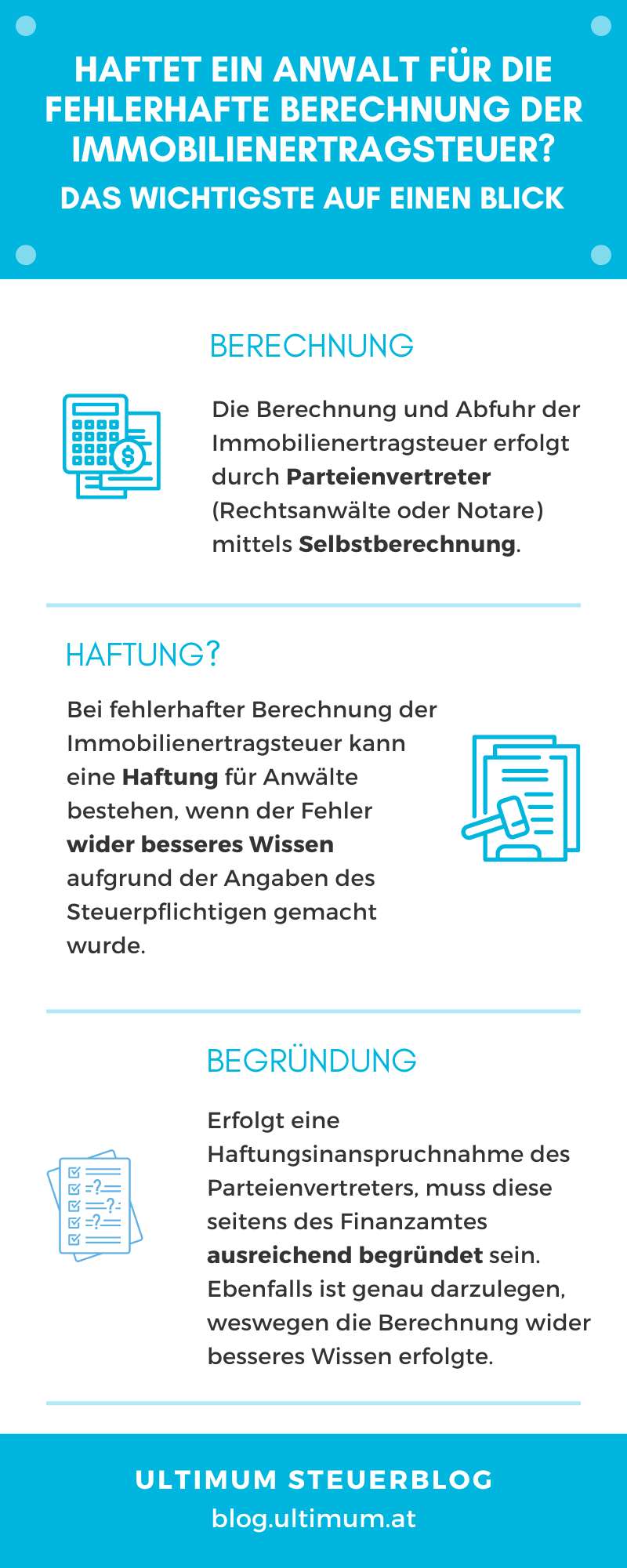

Das Wichtigste auf einen Blick

- Die Berechnung und Abfuhr der Immobilienertragsteuer erfolgt durch Parteienvertreter (Rechtsanwälte oder Notare) mittels Selbstberechnung.

- Bei fehlerhafter Berechnung der Immobilienertragsteuer kann eine Haftung für Anwälte bestehen, wenn der Fehler wider besseres Wissen aufgrund der Angaben des Steuerpflichtigen gemacht wurde.

- Erfolgt eine Haftungsinanspruchnahme des Parteienvertreters, muss diese seitens des Finanzamtes ausreichend begründet werden. Ebenfalls ist genau darzulegen, weswegen die Berechnung wider besseres Wissen erfolgte.

Allgemeines zur Immobilienertragsteuer

Wann und in welcher Höhe fällt die ImmoESt eigentlich an?

Bei der Veräußerung von Grundstücken fällt seit dem 01.04.2012 eine besondere Form der Einkommensteuer an: die Immobilienertragsteuer.

Darunter versteht man in diesem Zusammenhang:

- Grund und Boden,

- Gebäude,

- grundstücksgleiche Rechte wie beispielsweise ein Baurecht.

Versteuert wird hierbei die Differenz zwischen dem Veräußerungserlös und den Anschaffungskosten. Bei privaten Grundstücksveräußerungen fällt grundsätzlich ein Sondersteuersatz in Höhe von 30% an.

Immobilienertragsteuer berechnen: Unterscheidung zwischen Alt- und Neuvermögen

Zur Berechnung muss zuerst festgestellt werden, ob es sich um ein Alt- oder Neugrundstück handelt. Vor der Änderung der Immobilienertragsteuerregelung war es möglich, ein Grundstück steuerfrei zu veräußern, wenn es vor mehr als 10 Jahren erworben wurde. Diese Regelung gilt nicht mehr.

Ein Neugrundstück ist ein Grundstück, das entweder nach dem 01.04.2012 erworben wurde oder wenn die 10-Jahresfrist vor dem 01.04.2012 noch nicht verstrichen war, das Grundstück also nach dem 31.03.2002 erworben wurde.

Ein Altgrundstück ist ein Grundstück, das vor dem 01.04.2002 gekauft wurde.

Je nachdem, ob es sich um ein Alt- oder Neugrundstück handelt, gelten unterschiedliche Berechnungsmethoden. Die Bemessungsgrundlage für die ImmoESt bei Neugrundstücken ist die Differenz zwischen Veräußerungserlös und Anschaffungskosten.

Beispiel: Wurde etwa eine Wohnung im Jahr 2015 um EUR 100.000,00 gekauft und vier Jahre später um EUR 130.000,00 verkauft, beträgt der Veräußerungserlös EUR 30.000,00. Von diesem Betrag ist die Immobilienertragsteuer zu berechnen.

Handelt es sich um ein Altgrundstück, erfolgt eine pauschale Einkünfteermittlung. Das bedeutet, dass die Anschaffungskosten mit 86% des Veräußerungserlöses angesetzt werden. Dies bedeutet gleichzeitig, dass der Veräußerungserlös 14% beträgt.

Beispiel: Ein im Jahr 2001 erworbenes (Alt-)Grundstück wurde um EUR 100.000,00 verkauft. Da die Anschaffungskosten pauschal mit 86% angesetzt werden, beträgt der für die Berechnung der ImmoESt maßgebliche Verkaufserlös EUR 14.000,00.

Tipp: Renovierungsratgeber

Immobilienertragsteuer berechnen: Wer haftet bei fehlerhafter Berechnung?

Das Einkommensteuergesetzt – genauer gesagt § 30c Abs 3 – normiert eine Haftung des Parteienvertreters für die Entrichtung aber auch die Richtigkeit der Berechnung der ImmoESt. Wenn Parteienvertreter die Immobilienertragsteuer berechnen und ihnen dabei ein Fehler unterläuft, haften Sie hierfür jedoch nur, wenn diese „wider besseres Wissen auf Grundlage der Angaben des Steuerpflichtigen berechnet wird“.

Der Verwaltungsgerichtshof (VwGH) hat in seinem Erkenntnis Ro 2022/15/0004 vom 9.2.2022 festgestellt, dass die Haftungsinanspruchnahme des Parteienvertreters ausreichend begründet sein muss und genau darzulegen ist, weswegen die Berechnung wider besseres Wissen erfolgte.

Im zugrundeliegenden Sachverhalt wurde ein Rechtsanwalt zur Haftung herangezogen, weil er nach Ansicht des Finanzamtes die fiktiven Anschaffungskosten zu hoch angesetzt hätte. Gegen diesen Haftungsbescheid erhob der Rechtsanwalt Beschwerde. Sowohl Finanzamt als auch Bundesfinanzgericht stellten lediglich fest, dass es zu einer Verkürzung der ImmoESt gekommen sei. Es wurde jedoch nicht festgestellt, dass die fehlerhafte Berechnung wider besseres Wissen erfolgte.

Der VwGH hob beide Entscheidungen auf, da mit keinem Wort begründet bzw dargelegt wurde, warum die Voraussetzung für das Entstehen der Haftung wegen fehlerhafter Berechnung vorlägen.

Fazit: Immobilienertragsteuer berechnen - Haftung Parteienvertreter

Werden seitens des Grundstücksveräußerers unrichtige Sachverhaltsangaben gemacht, wobei die Unrichtigkeit dem Parteienvertreter jedoch bewusst war, ist eine Haftung im Zusammenhang mit der nicht korrekten Berechnung der Immobilienertragsteuer möglich. Hierbei ist es jedoch erforderlich, dass diese Haftungsvoraussetzung seitens des Finanzamtes ausreichend festgestellt und begründet wird.

Quellen

Beiser, Steuern – Ein systematischer Grundriss, 19. Auflage (2020)

Unternehmensserviceportal, Immobilienertragsteuer (usp.gv.at, 01.01.2023)

Tipp: Online Rechner – Datum in römische Zahlen umrechnen.